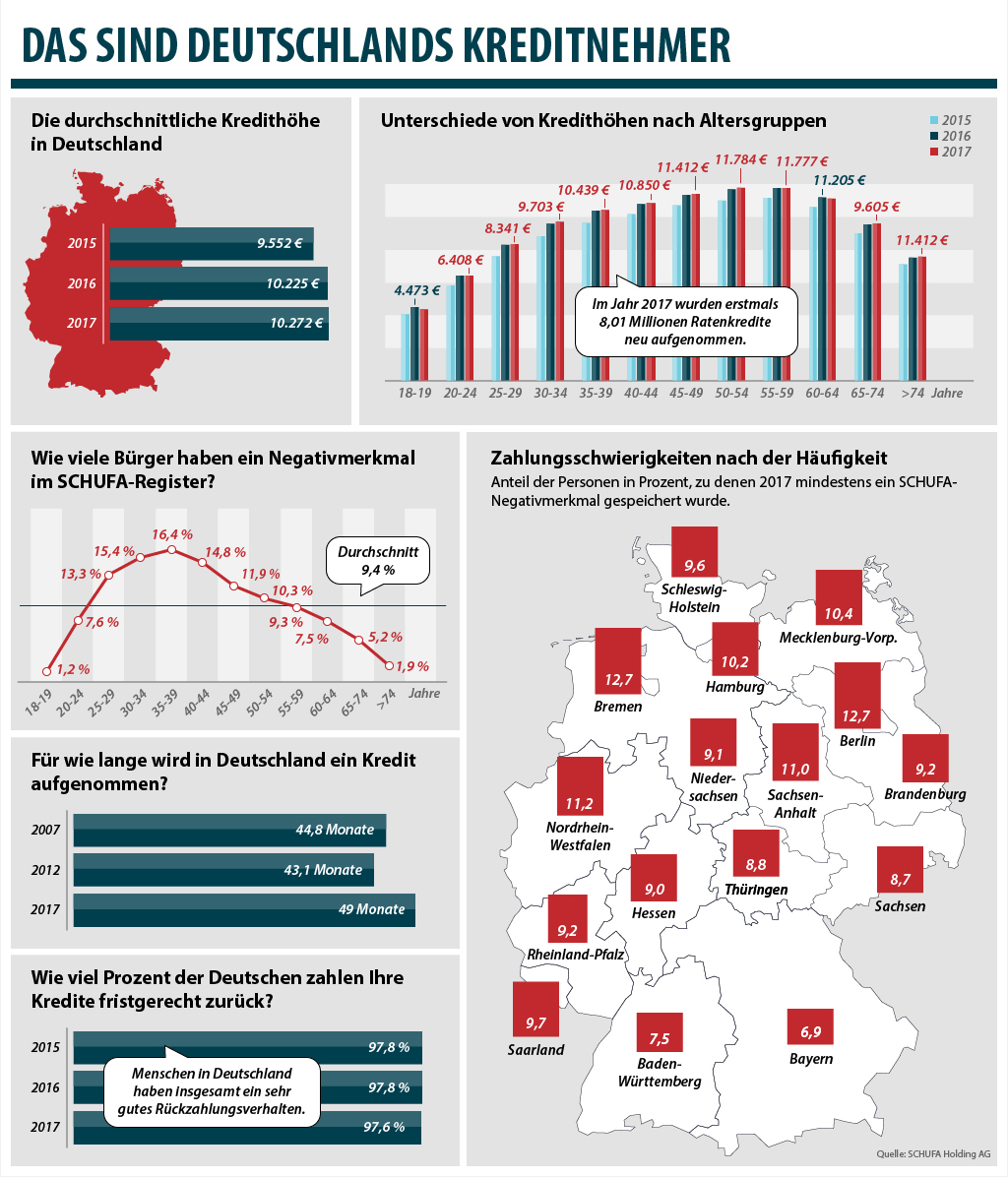

Die historisch niedrigen Zinsen machen den Deutschen nach wie vor Lust darauf, ihre Wünsche mithilfe einer Finanzierung zu realisieren. Mit mehr als acht Millionen neu abgeschlossenen Ratenkreditverträgen in 2017 und einer Gesamtsumme von fast 1,2 Milliarden Euro (Stand Ende 2017) erreichte die Zahl der an Privatpersonen vergebenen Kredite einen neuen Höchststand. Ein Abebben dieses Trends ist nicht zu erwarten, zumal die Rückzahlungsmoral der Kreditnehmer sehr hoch ist.

Wunscherfüllung mit Kredit

Die Gründe für die Aufnahme eines Ratenkredits, zu dem auch Sonderformen wie der Eilkredit oder der Kurzzeitkredit gerechnet werden, sind im Wesentlichen unverändert und zeigen, dass die Deutschen sehr verantwortungsvoll mit ihren Finanzen umgehen. In den meisten Fällen dient die Finanzspritze dazu, ein neues Auto anzuschaffen. Das muss aber kein Neuwagen sein – insgesamt 34 % der Kreditnehmer verwenden den Betrag für den Kauf eines Gebrauchtwagens. Lediglich 8 % gönnen sich ein fabrikneues Modell. Der zweithäufigste Aufnahmegrund ist eine Umschuldung, denn 17 % der Kreditnehmer lösen mit dem neuen Kredit einen bestehenden Kreditvertrag ab und weitere 16 % nutzen ihn, um ihr im Dispo befindliches Girokonto auszugleichen. Auf Platz 3 folgt schließlich mit 19 % die Modernisierung des Eigenheims.

Anders sieht es bei Kurzzeitkrediten aus. Diese werden hauptsächlich dafür genutzt, um finanziellen Verpflichtungen nachzukommen. In 26 % der Fälle werden fällige Strom- und Gasrechnungen beglichen und weitere 17 % entfallen auf andere offene Rechnungen. Außerdem dienen 12 % der Kurzkredite einer notwendigen Autoreparatur. Aber natürlich kommen auch kleinere Wünsche nicht zu kurz, denn 10 % dienen als Urlaubsgeld, und mit weitere 7 % werden Smartphones und andere technische Geräte finanziert. Die mit Abstand meisten Kurzzeitkredite werden in Nordrhein-Westfalen in Anspruch genommen – 21 % aller Darlehen dieser Art entfallen auf das bevölkerungsreichste Bundesland, gefolgt von Bayern mit über 13 %.

Höhe und Laufzeit der Kredite

Nicht nur die Zahl der aufgenommenen Darlehen ist gestiegen, auch die durchschnittliche Kreditsumme hat sich merklich erhöht. Dabei gibt es jedoch deutliche Unterschiede hinsichtlich der Altersgruppen und der Bundesländer. Die höchsten Kredite entfallen auf Personen mittleren Alters, während junge Erwachsene ebenso wie Senioren lediglich vergleichsweise niedrige Kredite aufnehmen. Das zeigt sich auch im SCHUFA-Register, in dem Personen zwischen 30 und 45 vermehrt negative Merkmale aufweisen. Außerdem werden in den meisten westlichen Bundesländern im Schnitt höhere Kredite aufgenommen als in den östlichen, wobei Hessen mit EUR 13.308 der Spitzenreiter ist. Obwohl auch die Laufzeit der Kredite zugenommen hat und nun bei durchschnittlich 49 Monaten liegt, stellt die Rückzahlung nur in den seltensten Fällen ein Problem dar. 97,6 % der Deutschen zahlen ihre Kredite fristgerecht zurück.

Verwendete Quellen: Smava, Statista

Artikelbild: Bigstockphoto.com / Igorkol